年収850万超の会社員が増税!?所得税改正による影響は?

2018年度税制改正によって2020年1月以降、会社員の給与所得にかかる課税の見直しがされました。

この改正による影響は、年収850万円超の会社員は「実質増税」ということになります。

参考URL:平成30年度税制改正の解説(財務省HP)

今回は、この改正の内容を、給与にかかる税金(所得税)の仕組みから解説していきたいと思います。

目次

改正ポイントを30秒でまとめ!

① 年収850万円以下の場合は変わらない

② 子育て世帯・介護世帯は変わらない

③ 年収850万円超で税負担アップ

④ 年収2,400万円超で一気に税負担アップ

会社員の給与にかかる所得税の仕組みは?

まず改正点を見る前に、給与にかかる所得税の仕組みをおさらいしておきましょう。

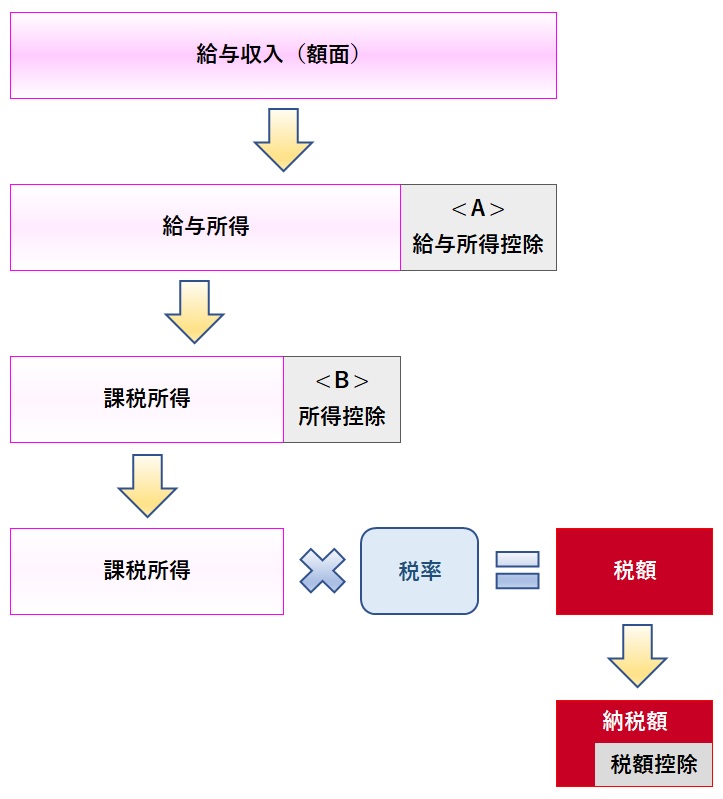

仕組みを図示したのが下のフロー図です。

給与明細には、スタートの「給与収入(額面)」とゴールの「納税額」しか明記されませんが、納税額にたどり着くまでに、実はこれだけの計算がされているのです。

額面の給与収入から、Aの給与所得控除額を差し引いて「給与所得額」が出て、

「給与所得額」から、Bの所得控除額を差し引いて「課税所得額」が出て、

「課税所得額」に税率をかけて「税額」が出て、

「税額」から「税額控除」を差し引いて「納税額(支払い税金額)」が算出されます。

今回の税制改正では、

Aの「給与所得控除額」

と、

Bの「所得控除額」

が変更になったことで、年収850万円超が実質増税となったのです。

改正前後を比較してみた

今回の改正による変更点を表にすると以下のようになります。

額面850万円以下は変わりません

額面850万円以下の場合、

給与所得控除額が10万円引き下げられますが、

代わりに基礎控除額が10万円引き上げられるため、

結果的に何も変化がありません。

額面850万円超1,000万円以下は1,000万円と同基準に!

改正前は1,000万円超から一律の控除額になり、「高所得者扱い」だったのが、

改正後は850万円超から一律の控除額になります。

実質的に、850万円超から「高所得者扱い」になったといえます。

例えば、額面900万円の場合、

<給与所得控除額>

改正前:900万円×10%+120万円=210万円

改正後:195万円

<基礎控除額>

改正前:35万円

改正後:45万円

となり、

改正前:210万円+35万円=245万円

改正後:195万円+45万円=240万円

⇒ 245万円-240万円=5万円の控除額減少

となります。

具体的な税金負担額の増加(増税額)としては、この5万円に税率をかけた金額分になります。

子育て世帯・介護世帯は増税の影響を受けない!

今回の改正では、以下の対象者については増税の影響を受けないこととなっています。

① 年齢23歳未満の扶養親族を有するもの

② 特別障害者である同一生計配偶者若しくは扶養親族を有するもの

①については、少子化に対応した施策と言えるでしょう。

おわりに

いかがでしたでしょうか。

会社員の場合には自身で確定申告せず、会社が源泉徴収・年末調整によって所得税の手続きを行ってくれるため、なかなか所得税の仕組みを理解されていないかと思います。

しかし、こういった増税があると、そもそも仕組みを知る機会になると思います。

自らにかかっている税金についてよく理解し、ご自分の働き方・将来のキャッシュフローを見直してみてはいかがでしょうか。