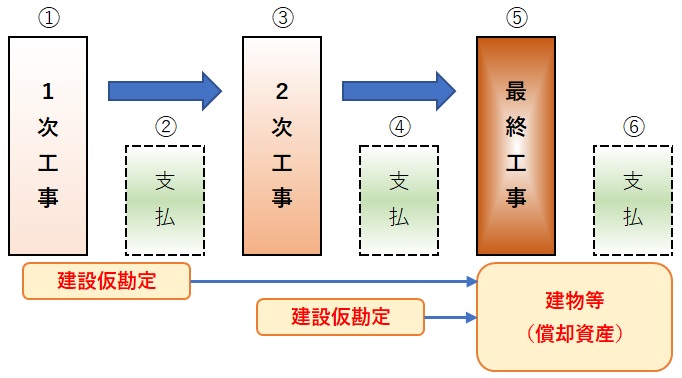

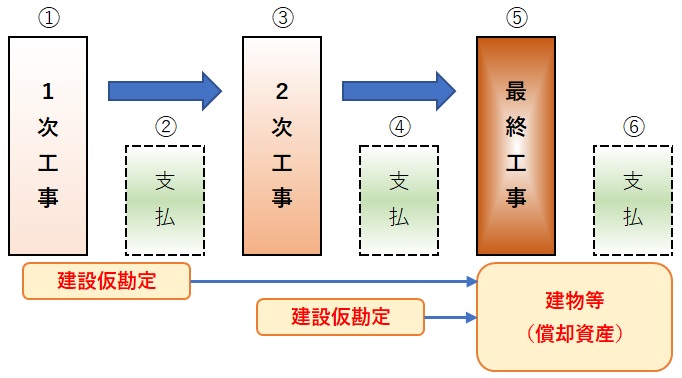

建設工事など、長期にわたる工事で、部分的に引渡しを受けたり、支払いが複数回に及ぶことがあります。

その場合、本体部分については未完成の時期には「建設仮勘定」として、非償却の固定資産として計上します。

後工程の工事が終わり、すべて引き渡されたタイミングで「建物などの本勘定(償却資産)」に振り替えます。つまり、最終工事完了後(事業の用に供したとき)に償却費を損金計上できます。

では、工事代金にかかる「消費税」はそれぞれどのタイミングで認識(仕入税額控除)すればよいのでしょうか。

目次

国税庁HP「建設仮勘定の仕入税額控除の時期」

建設仮勘定を消費税認識するタイミングの答えは、国税庁HPに記載されています。

<国税庁:建設仮勘定の仕入税額控除の時期(抜粋)>

A 消費税法においては、建設仮勘定に計上されている金額であっても、原則として物の引渡しや役務の提供があった日の課税期間において課税仕入れに対する税額の控除を行うことになりますから、当該設計料に係る役務の提供や資材の購入等の課税仕入れについては、その課税仕入れを行った日の属する課税期間において仕入税額控除を行うことになります。

B ただし、建設仮勘定として経理した課税仕入れについて、物の引渡しや役務の提供又は一部が完成したことにより引渡しを受けた部分をその都度課税仕入れとしないで、工事の目的物のすべての引渡しを受けた日の属する課税期間における課税仕入れとして処理する方法も認められます。

引用URL:No.6483 建設仮勘定の仕入税額控除の時期(国税庁HP内)

わかりやすいように、前半部分①と後半部分②で分けてみてみましょう。

前半部分Aの解説

「消費税法においては」

⇒ 法人税法では『当該工事すべての引渡しが完了しないと、減価償却費の損金計上を認められません』という意味です。

「当該設計料に係る役務の提供や資材の購入等の課税仕入れについては」

⇒ 当該工事の「一部引渡し(すべてではない段階)」という意味です。

「その課税仕入れを行った日の属する課税期間において仕入税額控除を行うことになります」

⇒ すべてが完了していなくても、一部引渡しの都度仕入税額控除していいですよ、という意味です。

要するに、建設仮勘定(非償却資産)の状態で仕入税額控除していいですよ、ということになります。

後半部分Bの解説

長いですね。長文を一文で記載してしまうところが国の文書の悪いところです。

要するに、工事の一部の引き渡しを受けた都度仕入れ税額控除しないで、すべての引き渡しを受けたタイミングでまとめて仕入税額控除してもいいですよ、という意味です。

つまりまとめると・・・

どちらでもいい、という結論です。

ただし、国税庁の通達に記載はありませんが、毎回同様の処理方法を継続的に行う必要があると考えるのが普通です。

資金繰りの状況などに応じて、消費税確定申告を調整するような処理は認められない可能性がありますので、ご注意ください。

取得時・振替時の仕訳解説

それでは、一部引渡しの都度仕入税額控除する「Aパターン」と、すべて引渡し後にまとめて仕入税額控除する「Bパターン」それぞれの仕訳を見ていきましょう。

A.一部引渡しの都度仕入税額控除するパターンの仕訳

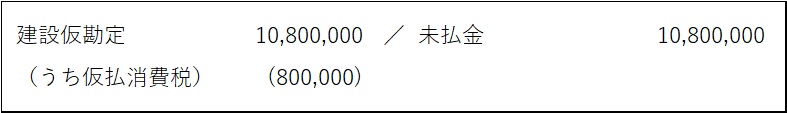

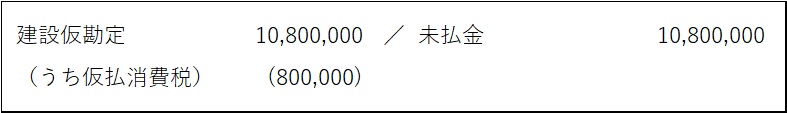

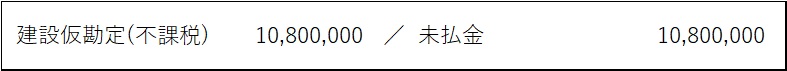

① 1次工事の引渡しが完了した。

償却開始していませんが、課税仕入れとして建設仮勘定を計上します。

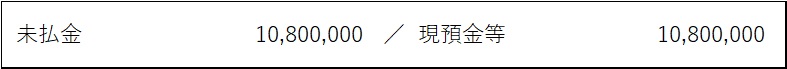

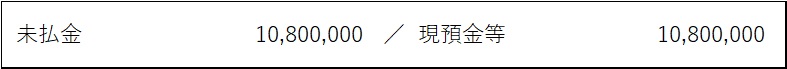

② 1次工事代金を支払った。

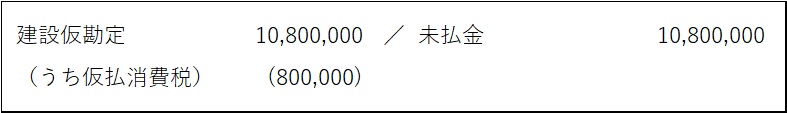

③ 2次工事の引渡しが完了した。

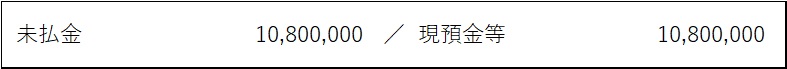

④ 2次工事代金を支払った。

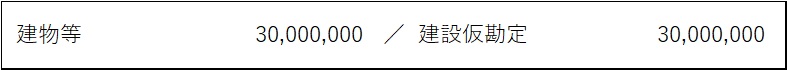

⑤ 最終工事の引渡しが完了し、建物勘定に振り替えた。

建設仮勘定の本体部分(税抜部分)のみ、償却資産勘定に振り替えます。

この際、実際は工事内容に応じて「建物」以外にも「建物附帯設備」等に振り分ける必要がありますのでご留意ください。

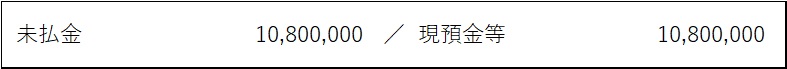

⑥ 最終工事代金を支払った。

B.すべて引渡し後にまとめて仕入税額控除するパターンの仕訳

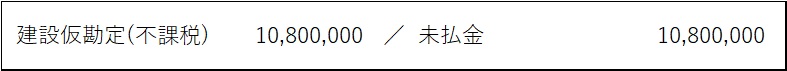

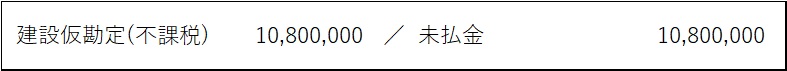

① 1次工事の引渡しが完了した。

一部完成引渡し(建設仮勘定)の段階では消費税は認識せず、税込額を「建設仮勘定」に計上します。

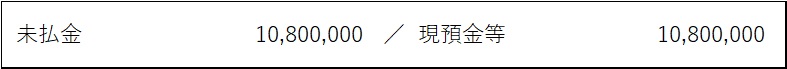

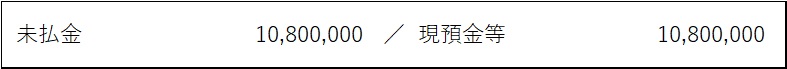

② 1次工事代金を支払った。

③ 2次工事の引渡しが完了した。

④ 2次工事代金を支払った。

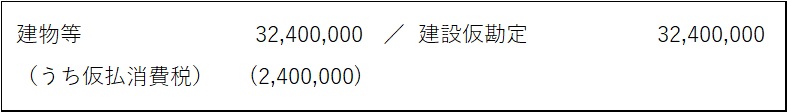

⑤ 最終工事の引渡しが完了し、建物勘定に振り替えた。

「建設仮勘定」には税込金額がたまっていますので、税込金額を貸方に計上します。

借方には、建物等の償却資産勘定を置き、ここで今までの分をすべて課税仕入れとして計上します。

⑥ 最終工事代金を支払った。

おわりに

いかがでしたでしょうか。

今回は、建設仮勘定に関する会計処理について解説しました。

当サイトでは、他にも勘定科目や仕訳などの解説をしています。

【PR】経理でスキルアップしたい方は「スタディング」がおススメです

当サイト管理人は、スタディング税理士講座を受講していました。

そのため、会計・経理系の資格講座には、スタディングをおススメしています。

経理・税務関連資格のご紹介

【PR】会計ソフトを探している方は「やよい会計」がおススメです

個人事業主やスタートアップ企業の経営者の方などで、

と思っている方は多いと思います。

そんな方におススメなのが「やよい会計」です。

おすすめポイントは、

- 経理初心者でもダントツで分かりやすい

- ランニングコストがダントツで安い

という点です。非常に重要ですね。

10年の経理歴の中で、様々な会計ソフトや経営者・フリーランサーを見てきた私が、断言します。

正直、社員数1,000人以上の大企業にはおススメできませんが、個人事業主や数十人程度の会社であれば「やよい会計」で間違いないでしょう。

無料体験も可能です。

- 白色申告用はずっと無料プランあり!

- 青色申告用は1年間無料プランあり!

- 法人向けは2ヶ月無料プランあり!

無料体験中に解約しても費用は掛かりませんので、とりあえず無料登録してみましょう!