この記事は、経理初心者向けに「報酬・料金にかかる源泉所得税」に関する取引が発生した際に、計上すべき仕訳の流れを解説していきます。

目次

報酬・料金にかかる源泉所得税って何?

給与や報酬を受け取ったときには税金がかかります

あなたがもし一般の会社に雇用されていて、その会社から給与をもらっているとしたら、「自分で所得税を納税」していることはほとんどないと思います。

場合によっては「確定申告」はしているかもしれませんが、「納税」は会社が代わりにしてくれているはずです。

給与明細を見たときに「所得税」と記載があり控除されている”アレ”です。

会社が事業を行ううえで、取引先や仕入先に費用を支払うことがあると思いますが、当然受け取った取引先・仕入先も「所得税(法人の場合は法人税)」がかかります。その分の納税については、基本的に受け取った取引先・仕入先が自らおこないます。

従業員の給与じゃないのに会社が代わりに納税する

実は特定の支払いにおいては、従業員に支払う給与と同様に「支払った会社が代わりに納税する」ことがあるのです。

今回ご紹介するのは、その代表格「報酬・料金などの源泉税」です。

支払った会社が納税義務のある「報酬・料金」の種類とは?

「報酬・料金などの源泉税」すべてについて、支払った会社が代わりに納税しなければならないわけではありません。

(1) 支払先が「個人」である場合

⇒法人の場合は受け取った会社自身で納税義務があるので不要です。

※一部法人でも源泉徴収が必要な場合がありますが、レアケースのため省略します。

(2) 以下の目的で支払う報酬・料金である場合

① 原稿料や講演料など

② 弁護士、公認会計士、司法書士等の特定の資格を持つ人などに支払う報酬・料金

③ 社会保険診療報酬支払基金が支払う診療報酬

④ プロスポーツ選手、モデルや外交員などに支払う報酬・料金

⑤ 芸能人や芸能プロダクションを営む個人に支払う報酬・料金

⑥ ホステス等に支払う報酬・料金

⑦ 専属契約等で支払う契約金

⑧ 広告宣伝のための賞金や馬主に支払う競馬の賞金

参考URL:源泉徴収が必要な報酬・料金等とは(国税庁HP)

どの会社でも共通して発生しやすいのが②の、

個人で活動する弁護士・司法書士さんへの報酬ではないでしょうか。

また最近ではフリーランスの増加により、個人の方に翻訳やネット記事の執筆を依頼する会社も増えており、「①原稿料や講演料など」も増えてきています。

そういった源泉徴収の対象となる支払先に報酬等をお支払いする場合、支払先であるあなたの会社が「源泉徴収の必要性」に気づいて、手続きを取る必要があります。

源泉所得税の仕組みが分かっている支払相手ですと、請求書に「源泉徴収差引き」など別記して、「支払額」を記載してくれるため気づけます

しかし、請求書に記載がない場合でもあなたの会社に納税義務があります。

そのため経理・財務部門では常に「源泉徴収の対象となる支払先ではないか」注意する必要があるのです。

なぜ支払先が源泉所得税を納付しなければならないの?

従業員の給与については雇用関係があるため、給与から差し引いて会社が所得税を納付することに疑問を持つ方は多くないと思います。

しかし個人とはいえ、何の雇用関係もない取引先・支払先の税金をなぜ代わりに納付しなければならないのでしょうか。

理由はいくつかありますが、一番は

納税義務者の集約による、国税の手続き緩和と納税漏れ防止です。

そもそも従業員の給与をなぜ会社が代わりに納付しているかというと、国民の大半が「会社員」である現状で、会社員一人一人が申告・納税手続きをしていたら、国税局がパンクしてしまします。

納付されているか、正しい金額かのチェックもできず、納付漏れも相次ぐでしょう。

これを避けるために雇用する会社が代わりに一括して納付しているのです。

「報酬・料金にかかる源泉所得税」も同じ理由です。

個人の方々が納付すると、手続きが煩雑になりますし、納付漏れも多くなります。

これを避けるために、支払う会社が代わりに「源泉徴収し納付」しているのです。

ただし、従業員の場合は原則確定申告不要で会社が「年末調整」してくれますが、個人の方の場合には「確定申告」は必要という違いがあります。

報酬・料金にかかる源泉所得税に関する取引が発生した時の流れ

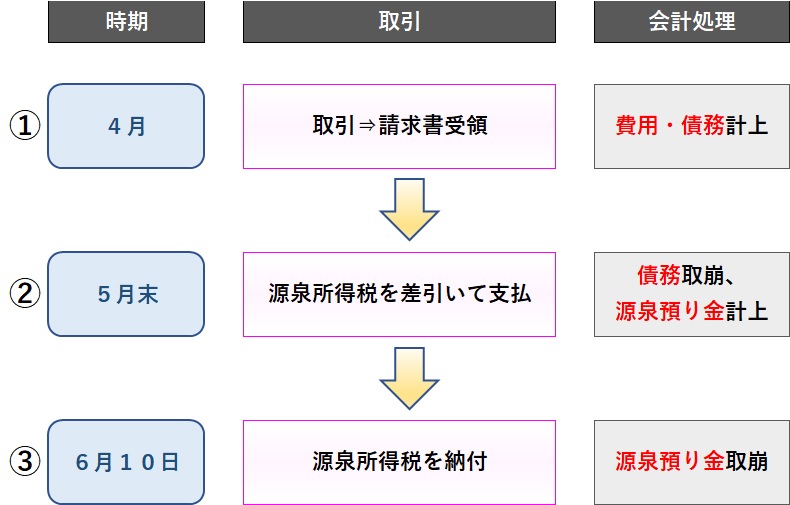

報酬・料金にかかる源泉所得税の取引・手続きフローは上図のとおりです。

① 取引⇒請求書受領

取引自体は通常の同じです。

取引完了した月の締め日までに請求書を受領して、費用と債務(買掛金・未払金など)を計上します。

このとき、受領した請求金額が「源泉所得税を控除した金額」だったとしても、計上する費用と債務の金額は、「源泉所得税控除前」の金額になります。

<例>

個人の弁護士に対して100,000円の業務報酬が発生した。このとき、源泉徴収10,210円を控除して支払う。

⇒実際に弁護士に払う金額は、

100,000 ー 10,210 = 89,790円

となりますが、費用・債務計上する金額は100,000円になります。

② 源泉所得税を差引いて支払

取引のあと、双方で定められた支払期日までに報酬等を取引先に支払います。

この時に支払う金額は「源泉所得税を控除した金額」になります。

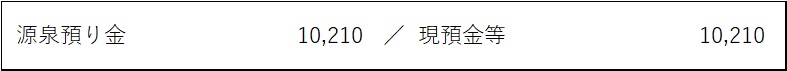

さらに、「支払をしたとき」に源泉税納付義務が発生しますので、「源泉預り金」を計上する必要があります。

③ 源泉所得税を納付

源泉所得税の納付期限は、「給与などを実際に支払った月の翌月10日まで※」になります。

※引用URL:源泉所得税及び復興特別所得税の納付期限と納期の特例(国税庁HP)

したがって、5月末に取引先に支払ったのであれば6月10日までに源泉所得税を納付しなければなりません。

会計上は、取引先支払い時に計上した「源泉預り金」を取り崩します。

一連の取引の仕訳を解説!

例題をもとに一連の取引の仕訳を見ていきましょう。

事例.SSN株式会社はA税理士に対し、4月分の報酬として税込108,000円が発生し、源泉所得税10,210円を控除した金額を5月末に支払った。その後、6月10日に源泉所得税を納付した。

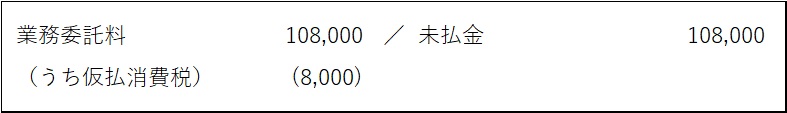

① 取引⇒請求書受領

税理士に対する業務委託料は、源泉所得税控除前の金額で計上します。

また、この税理士への支払前の段階では「源泉税納付義務」は発生していませんので、「源泉預り金」は認識せず、全額税理士への未払金として計上します。

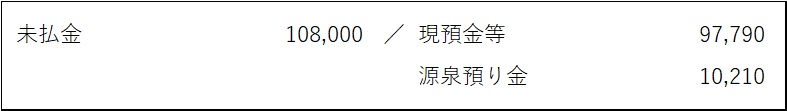

② 源泉所得税を差引いて支払

税理士へ支払いをします。

ここではじめてSSN株式会社に「源泉税納付義務」が発生しますので、税理士への未払金から「源泉預り金」に振り替えます。

なお、10,210円は実際には税理士が負担しているもので、SSN株式会社は「代わりに納付するだけ」ですので、「国への未払金」ではなく「税理士からの預り金」になります。

③ 源泉所得税を納付

源泉預り金を取り崩して、一連の取引計上完了です。

おわりに

いかがでしたでしょうか。

今回は、報酬・料金にかかる源泉所得税の仕組みと、仕訳の流れを説明しました。

源泉所得税の納付は、一般的に会計システムから「源泉預り金」を抽出し、その残高を支払うことが多いかと思います、

そうすると、取引先への支払い時に正しく源泉所得税(源泉預り金)を認識しなければ、誤納付となってしまいます。

経理初心者の方ですと、請求書を見て「これは源泉徴収対象だ!」と見分けるのは難しいかと思います。しかし、数年経理を経験していれば支払先や取引内容から見当をつけることができるようになってきます。

はじめは先輩社員や、顧問税理士等に相談しながら慣れていくと良いでしょう。

当サイトでは、他にも勘定科目や仕訳などの解説をしています。

【PR】経理でスキルアップしたい方は「スタディング」がおススメです

当サイト管理人は、スタディング税理士講座を受講していました。

そのため、会計・経理系の資格講座には、スタディングをおススメしています。

【PR】会計ソフトを探している方は「やよい会計」がおススメです

個人事業主やスタートアップ企業の経営者の方などで、

と思っている方は多いと思います。

そんな方におススメなのが「やよい会計」です。

おすすめポイントは、

- 経理初心者でもダントツで分かりやすい

- ランニングコストがダントツで安い

という点です。非常に重要ですね。

10年の経理歴の中で、様々な会計ソフトや経営者・フリーランサーを見てきた私が、断言します。

正直、社員数1,000人以上の大企業にはおススメできませんが、個人事業主や数十人程度の会社であれば「やよい会計」で間違いないでしょう。

無料体験も可能です。

- 白色申告用はずっと無料プランあり!

- 青色申告用は1年間無料プランあり!

- 法人向けは2ヶ月無料プランあり!

無料体験中に解約しても費用は掛かりませんので、とりあえず無料登録してみましょう!