ほとんど企業が事務所を構えており、「敷金」が発生すると思います。

支店や店舗が多い形態の企業であれば別ですが、そうでなければめったに動きがないのが「敷金」です。

そのため、たまに本社移転などがあると仕訳が分からなくなりますね。

また、「敷引」といった商慣習もあり、複雑です。

ケースごとに仕訳を確認していきましょう。

目次

敷金差入時の仕訳

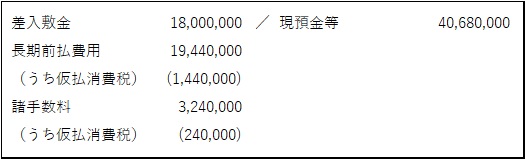

<例題>

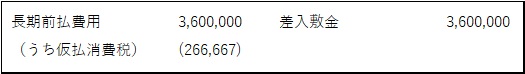

株式会社SSNは本社事務所移転に伴い、新しい事務所の敷金18,000,000円と礼金19,440,000円、仲介手数料3,240,000円を支払った。

なお、賃貸借契約期間は2年間とする。

仕訳

<差入時>

<毎月償却時>

![]()

礼金の勘定科目、外形標準課税上の取扱い

礼金は税務上の「繰延資産」に該当します。

そのため、20万円以上の場合には「長期前払費用」として資産計上し、以下の年数で償却しなければなりません。(20万円未満は一括費用計上化)

<礼金の償却期間>

① 賃貸借契約期間が5年以内:賃貸借契約の年数

② 賃貸借契約期間が5年超:5年

参考UR:繰延資産の償却期間(国税庁HP)

償却時の費用科目は決められておりませんので、会社ごとに継続的に運用していれば問題ありません。一般的には「地代家賃」「諸手数料」などに含めることが多いです。

ただし、礼金は事業税外形標準課税上の「支払賃借料」には該当しませんので、「地代家賃」に計上する場合、外形標準課税の計算を行うときには控除する必要がありますのでご留意ください。

消費税の取扱い

敷金は将来返還されるものであるため、「資産の譲渡等の対価」に該当しませんので消費税は課税されません。

礼金は権利金としての性質があるため「資産の譲渡等の対価」に該当しますので消費税課税の対象となります。

なお、礼金はあくまでも「繰延資産」です。「繰延資産」はすでに役務提供(サービス)は受けており、その効果を繰り延べるものです。

消費税は「役務提供を受けた時」に認識しますので、礼金の消費税は支出時に認識します。

仲介手数料は仲介不動産業者に支払うもので、当然「資産の譲渡等の対価」に該当しますので消費税課税の対象となります。

敷金返還時の仕訳

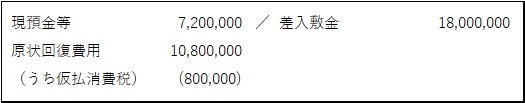

<例題>

株式会社SSNは本社事務所移転に伴い、旧事務所の敷金18,000,000円のうち、原状回復費用10,800,000円が差し引かれて、普通預金口座に入金された。

仕訳

原状回復費用の勘定科目

原状回復費用の勘定科目については、発生した会社の事業形態や事務所の在り方、移転が発生した理由によって異なります。

判断が分かれるのは、

「営業費用」になるのか、「特別損失」になるのか、という点です。

一般的に、事務所が数か所しかなく、移転や事務所の解約が発生することは数年~数十年に一度というくらいの頻度かと思います。

そのため、営業費用の条件である「経常的に発生する費用か」という基準に当てはまりませんので、特別損失に該当するケースが多くなります。

一方で、飲食店や接客業などで全国に数店舗あり、毎月のように店舗がオープンしたり閉店になったりするような事業においては、原状回復費用は「経常的」であるといえます。

すなわち、このような会社においては「営業費用」として取り扱うのがよいでしょう。

ちなみに、以前私が経理で関わった会社では、

親会社は数百店舗ある会社で、年5~10件の原状回復が発生するため「営業費用」

子会社は数店舗しかなく、数年に一度くらいしか原状回復が発生しないため「特別損失」で処理し、連結決算において子会社の特別損失を営業費用に振り替えていました。

なお、これは監査法人と検討した結果です。

最終的には各会社の担当する監査法人に相談して判断してください。

敷引発生時の仕訳

敷引とは?

「敷引」は、西日本に広がる商慣習で、契約書上は「敷金として発生し、そこから決められた条件のもと差し引かれる」というケースが多いです。

そのため、会計上・税務上は「礼金・権利金」と同様の取り扱いになります。

ただし、償却要件が礼金とは異なり、「数年後に償却する」といったものも多くありますので、経理上注意が必要です。

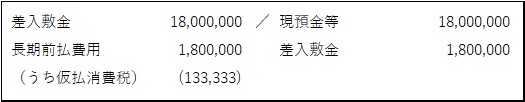

<例題>

株式会社SSNは本社事務所移転に伴い、新しい事務所の敷金18,000,000円を支払った。契約期間は2年間で、以降自動更新となる。なお、敷金のうち一部は「敷引」として以下の取り扱いとなる契約になっている。

① 敷金のうち10%は賃貸借契約開始時に償却される。

② 敷金のうち20%は第1回更新時に償却される。

仕訳

<①賃貸借契約開始時>

![]()

<②第1回更新時>

![]()

敷引を償却するタイミングは?

敷引は返還されないことが確定した時に、繰延資産として償却を開始します。

上記例題ですと、①は「賃貸借契約開始時」、②は「第1回更新時」にそれぞれ返還しないことが確定しますので、そこで「長期前払費用」に振り替えて償却開始します。

敷引の勘定科目、外形標準課税上の取扱い

前述したとおり、敷引は会計上・税務上は「礼金・権利金」と同様の取り扱いになります。

そのため、20万円以上の場合には「長期前払費用」として資産計上し、以下の年数で償却しなければなりません。(20万円未満は一括費用計上化)

<礼金の償却期間>

① 賃貸借契約期間が5年以内:賃貸借契約の年数

② 賃貸借契約期間が5年超:5年

参考UR:繰延資産の償却期間(国税庁HP)

礼金や権利金と違い、発生時にキャッシュアウトが発生しませんので、経理担当者は賃貸借契約書をしっかりと確認し、正しい時期に仕訳を計上する必要があります。

おわりに

いかがでしたでしょうか。

敷金に関わる仕訳は、意外と種類が多く、また賃貸借契約書内で「商慣習的に」定められていることが多いため注意が必要です。

また、キャッシュフロー計算書を作成する場合には、「キャッシュイン・アウトのない敷金の増減」が発生しますので、こちらも注意してください。

敷金の動き自体、めったに発生することがない会社が多いため、いざ発生すると経理担当者全員が経験ないということもあります。

敷金は固定資産(その他投資資産)に区分されるため、監査上も重要視されます。

賃貸借契約書をよく読んで、正しい会計処理を取ることが求められます。

当サイトでは、他にも勘定科目や仕訳などの解説をしています。

【PR】経理でスキルアップしたい方は「スタディング」がおススメです

当サイト管理人は、スタディング税理士講座を受講していました。

そのため、会計・経理系の資格講座には、スタディングをおススメしています。

【PR】会計ソフトを探している方は「やよい会計」がおススメです

個人事業主やスタートアップ企業の経営者の方などで、

と思っている方は多いと思います。

そんな方におススメなのが「やよい会計」です。

おすすめポイントは、

- 経理初心者でもダントツで分かりやすい

- ランニングコストがダントツで安い

という点です。非常に重要ですね。

10年の経理歴の中で、様々な会計ソフトや経営者・フリーランサーを見てきた私が、断言します。

正直、社員数1,000人以上の大企業にはおススメできませんが、個人事業主や数十人程度の会社であれば「やよい会計」で間違いないでしょう。

無料体験も可能です。

- 白色申告用はずっと無料プランあり!

- 青色申告用は1年間無料プランあり!

- 法人向けは2ヶ月無料プランあり!

無料体験中に解約しても費用は掛かりませんので、とりあえず無料登録してみましょう!